比特币是真的吗?2020年影响比特币发展的最大两股力量是:华尔街机构逐渐进入加密市场,以及大型科技公司增加对比特币的支持。在这些机构的推动下,比特币创下了历史新高。种种迹象表明,比特币当前的上涨不同于2017年散户主导的“投机狂潮”,我们已经来到一个历史临界点…

一、2020年机构趋势总结

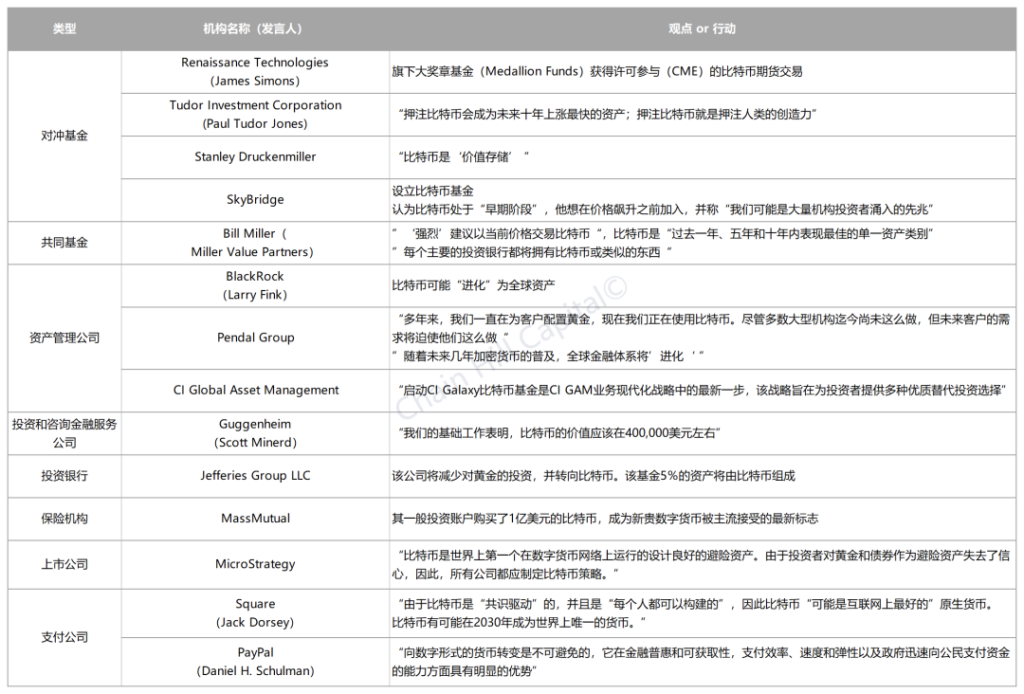

图片来源:Chain Hill Capital

上图展示了2020年重要的传统机构入场事件。自著名对冲基金经理Paul Tudor Jones发表比特币重要观点以来,市场发生了巨大变化。下半年开始,机构入场的趋势越来越明显,包括企业在内的机构投资者开始对比特币进行大量投资,直接推动了下半年比特币市场的繁荣。

继Paul做出比特币是“大通膨时代最好的投资机会”的判断之后,全球最大资产管理公司的首席执行官Larry Fink也抛出了对比特币的思考:

1)“它[比特币]可能发展成为全球市场吗?–可能。”2)“ [比特币]是否会改变美元作为储备货币的需求?”

对于这家以保守著称的机构而言,这些评论相对罕见。虽然这并不一定意味着贝莱德计划在短期内对比特币进行投资,但它确实表明该机构的领导人一直在自我教育,并且进行了必要的工作。

这些言论还透露出一个重要信息,即比特币终于到了每个金融机构都认为需要制定“比特币策略”的阶段。这些机构可能会选择什么都不做,可能会选择获得一定的敞口,也可能会采取更重大的措施。尽管他们会做出不同的选择,但至少,相关的对话正在这些机构内部发生。

目前为止已经有各种主流机构传达出了非常积极的观点。

图片来源:Chain Hill Capital

上市公司将比特币作为储备资产是另外一个有标志性意义的事件。从MicroStrategy 8月宣布购买比特币以来,其股价已经上涨125%。这可能会起到很好的示范作用。一方面,随着美元购买力持续下降,可能会有越来越多上市公司将现金储备视为不安全的选择,从而将一部分现金转为数字货币。另一方面,购买比特币为MicroStrategy股票所带来的财富效应可能也会吸引一部分公司采用同样的策略。因此,大型企业的资产储备需求可能会成为一股新的机构力量。

图片来源:yahoo

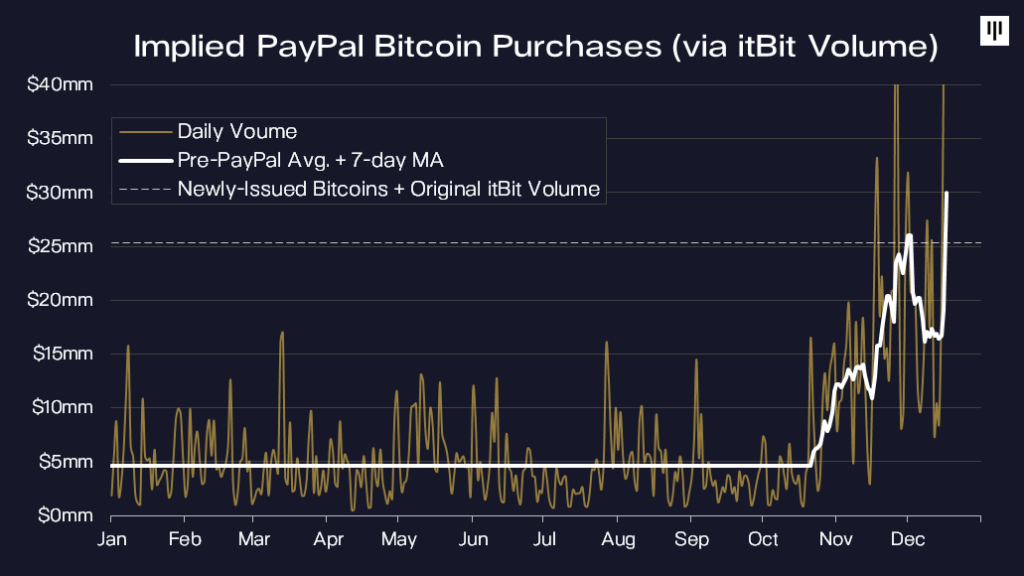

支付巨头Paypal进场的意义则是在于打开了零售市场的巨大入口。根据Pantera Capital的估计,PayPal平台上的购买量已经超过100%的比特币新供应量。PayPal消除了投资者购买和持有比特币相关的摩擦,PayPal拥有超过3.45亿活跃用户、2500万商户,这将极大的拓展比特币的用户基础(目前整个加密市场的用户数量估计是1亿)。

图片来源:Pantera Capital

机构入场的主要驱动力可以分成几类

1.宏观对冲。在当前低利率以及央行资产负债表不断扩大的环境下,对法币贬值和通货膨胀的对冲需求不断增长。因此,比特币吸引了像Paul Tudor Jones、Dan Tapiero这样的宏观投资者,他们寻求当前环境下获益最大的资产类别;像MicroStrategy、Square这样的资产配置者,他们认为法币贬值不可避免,而比特币是一种可以替代法币的健全货币;此外,加密货币不相关性的投资属性在当前疫情带来的不确定环境下也变得更为凸显。2.价值投资。这类投资者看好数字化趋势和加密货币技术的长远价值,将加密货币作为一种潜力巨大的不对称性投资,认为在长期内比特币等加密货币将取代黄金,甚至改变全球金融体系。3.投机套利。这包括各种套利和投机活动。今年市场上最活跃的套利活动之一就是灰度信托产品的套利。4.战略布局。具有远见的金融机构如CI GAM、Pendal Group、富达、标普道琼斯指数,以及科技公司如PayPal和Square,他们看到了客户未来的需求和加密资产的发展趋势,提前做好布局。

我们可以从多方面的数据看到机构参与度的显著增长。

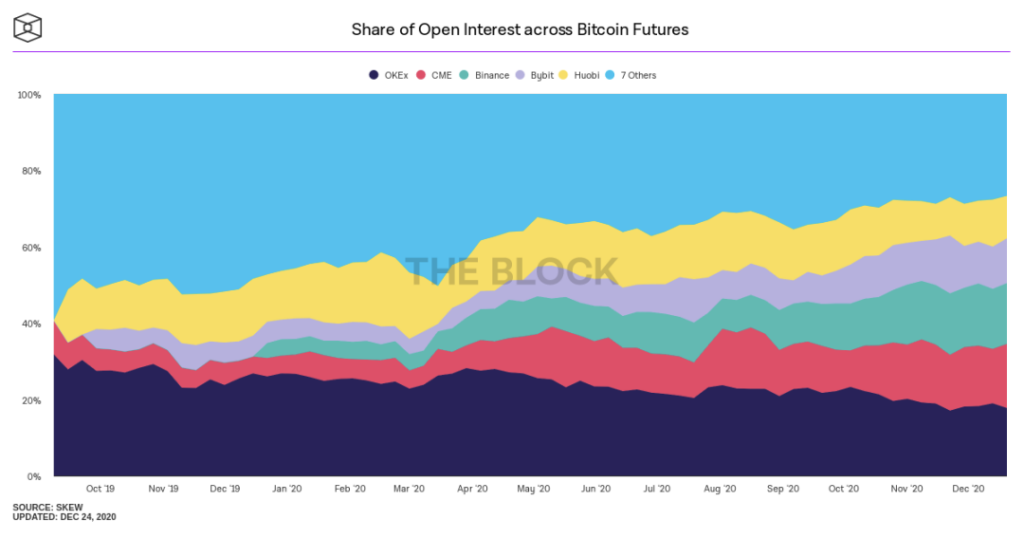

首先,随着更多机构投资者的加入,面向机构客户的衍生品市场规模不断扩大。CME是目前衡量机构兴趣最准确的指标之一。至2017年12月推出以来,CME比特币期货的规模一直都不大,但从今年下半年以来,CME比特币期货的未平仓合约不断创新高,在整个加密货币期货市场中的占比越来越高,这反映了机构投资者比例的提升。

图片来源:The Block

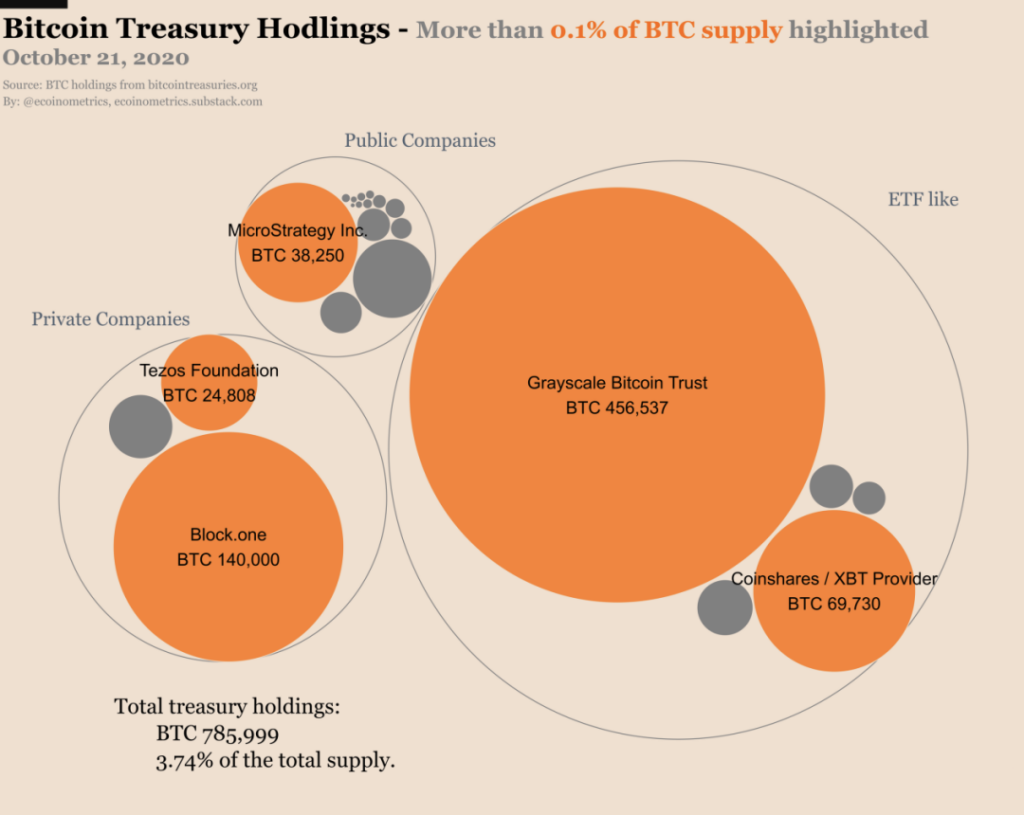

其次,截止12月25,bitcointreasuries网站披露的机构比特币持仓数量已经达到了比特币总供应量的5.48%。虽然5.48%这个数字看起来似乎不够显著,但要知道,10月21日的时候,这个数据还只是3.74%。这意味着,在2个月的时间内,仅bitcointreasuries统计的这28个机构投资者持有的比特币占比就增加了1.74%,也就是年化10%的增长率。如果按照这个速度增长,机构投资者不到10年就可以吞噬比特币市场。并且,这个数据还不能代表机构持有比特币的全貌。

图片来源:Ecoinmetrics

另外,从托管机构托管的资产也可以看出机构活动的增长。全球头部托管机构Coinbase在11月的时候透露他们看到了机构投资者的“资本爆炸”,其托管资产达到200亿美元,其中有140亿美元是今年4月以来的新增资产。另外一个主要托管机构BitGo于12月23日宣布其托管资产达160亿美元,也进一步验证了机构投资者对加密货币的兴趣。

长期以来,加密市场都是由散户投资者主导,随着越来越多专业投资者和机构的进入,我们或许已经来到一个临界点。未来,机构对比特币市场的影响将越来越大,他们将重塑比特币市场的结构。

二、未来趋势

1、短期内“灰度效应”会持续

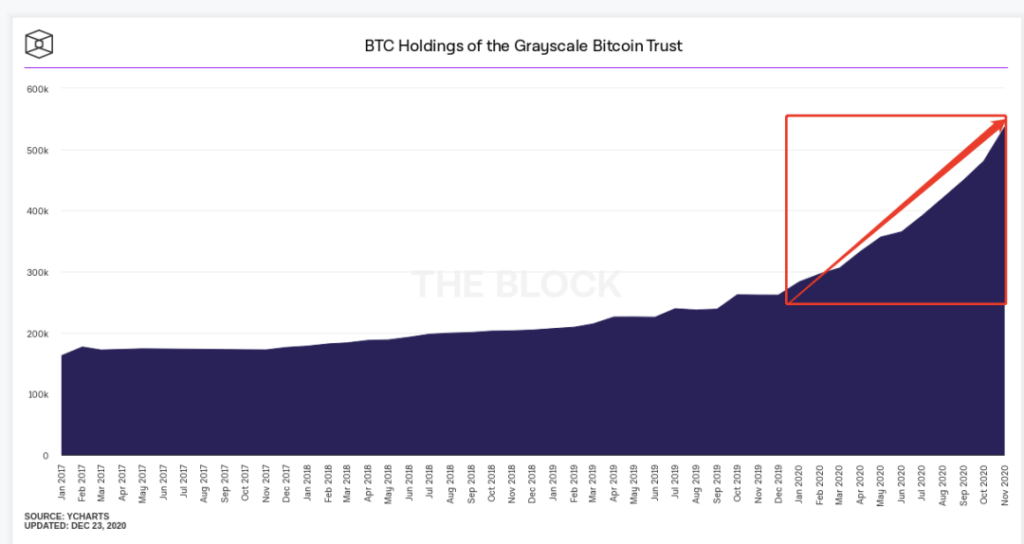

灰度创造了一个比特币单向流入的信托结构,在开放赎回之前它实际上成为了一个囤比特币的黑洞。灰度比特币持仓今年的增长相比过去实现了质的飞跃,从年初的26万增长到现在已经超过60万。

图片来源:The Block

对于机构投资者来说,灰度是一个非常好用的套利工具,以当前的溢价计算,他们通过套利可以实现高达60%的年化收益率(比特币本位)。这些套利机构只需要采用很简单的做法–用持有的比特币申购私募份额,然后在份额解锁时期重新买入现货去申购份额,不断重复这个过程。

重新买入现货有两个目的,一个是维持他们原有的比特币持仓,一个是提高GBTC的溢价(因为溢价通常都会跟随现货市场)。解锁时期溢价越高,这些机构可以买回的比特币就越多。然后他们可以用这些比特币开始新一轮的套利。

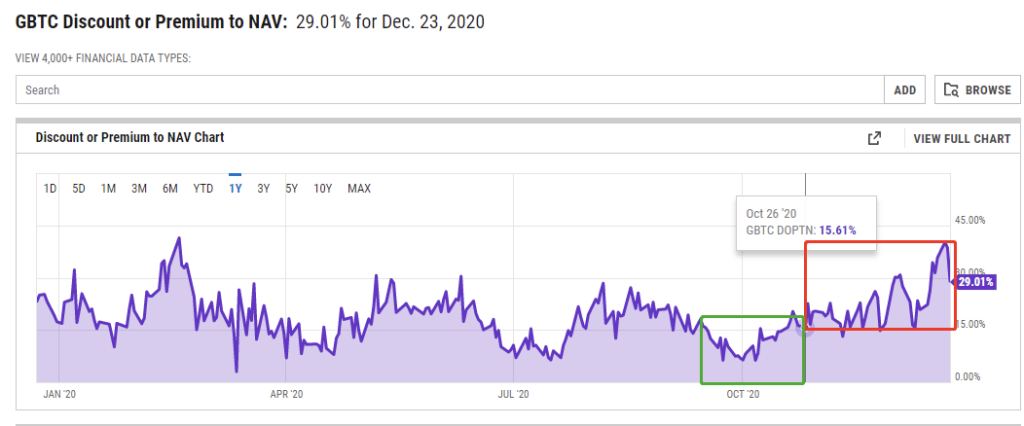

通过跟踪过去灰度比特币信托资金大规模流入的情况,可以发现每次大额新增份额解锁之后,比特币的价格都有明显的增长,同时GBTC的溢价率也会出现明显的上升。这些现象反复出现,很难用巧合解释,更有可能就是上述套利行为带来的影响。所以,从这个角度来说,灰度确实是当前市场的一个重要推动力。

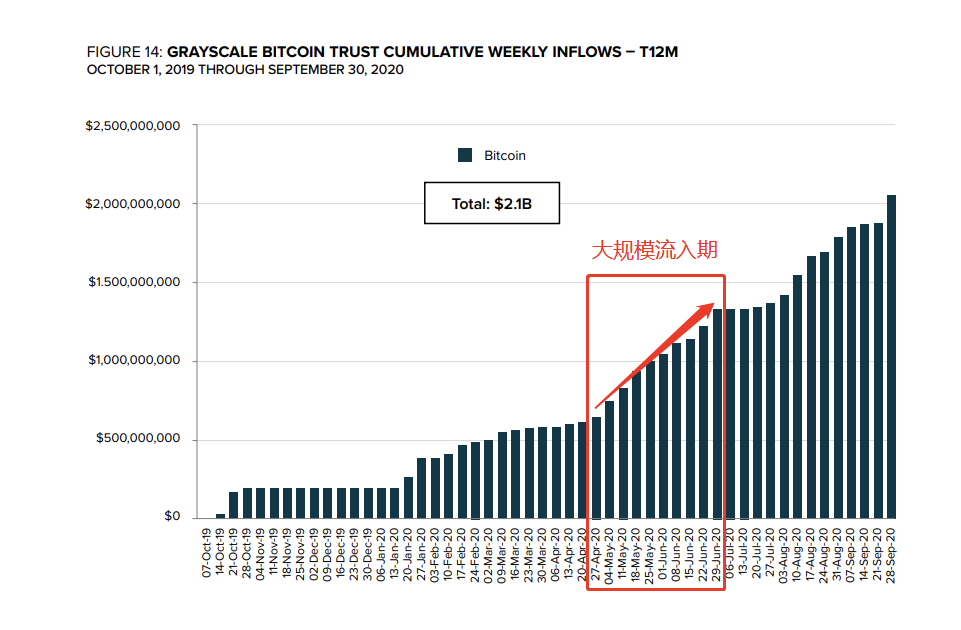

下面以近期的一个案例对灰度效应进行演示。根据灰度Q3报告,今年4月27日-6月29日是今年灰度资金流入增长最快的一个时期。对应的解锁时间是10月27日-12月29日。

我们可以看到,从10月27日开始的这轮大规模解锁期里,比特币的增长十分强劲,这里灰度效应的贡献不小。

图片来源:AIcoin

在GBTC溢价上我们也可以找到印证,在这些大额份额解锁之后一段时间的溢价率相比解锁之前上涨很多。

图片来源:Ycharts

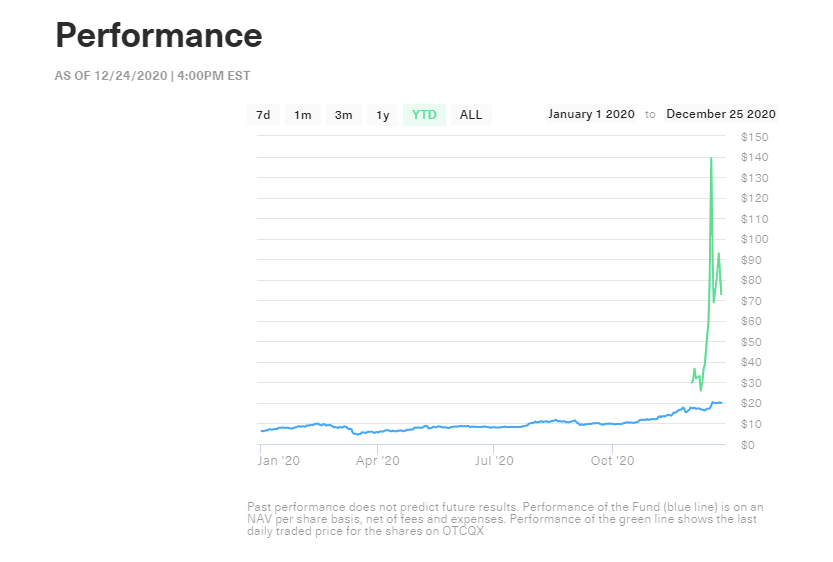

“灰度效应”对比特币的现货市场无疑是有益的。虽然长期来看,这种现象不可持续,但它在短期内不会消失。甚至可能会出现更多类似的机构,增强这种“灰度效应”。比如说,近期Bitwise的指数基金也开始在美股场外交易所进行交易,该产品的结构跟灰度极其相似–一个不提供赎回的类ETF产品。12月9日Bitwise宣布在OTCQX上市交易的时候AUM是1.15亿美元,截止12月25日,其AUM增长到了2.92亿美元。十几天的时间增长近两倍,这说明有更多的套利资金进来了。并且,目前它的溢价率比灰度还要高。如果这种高溢价能够维持,Bitwise将增强“灰度效应”。

“灰度效应”可能会一直持续到监管介入,比如说,强制要求开放赎回,或者SEC通过比特币ETF导致GBTC这类的证券失去竞争力和需求。

2.传统机构入场将迎来高速增长期

传统机构并非今年才开始入场,但在此之前,主要是风投机构、家族基金,还有部分对冲基金。

今年,我们无疑看到了更多主流机构的入局,包括顶级对冲基金、大型资产管理公司、投行、保险公司,以及上市公司。接下来我们很可能会进入机构入场高速增长期。这是由多个因素促成的。

宏观对冲需求持续强化

全球主要经济体处于长期债务周期的末期。这个时期的主要特征是高通货膨胀率和货币贬值,这种环境下,通货膨胀对冲资产将继续大幅增长。

上周,美国国会通过了9000亿美元的新救助法案。这意味着美国即将向经济注入近1万亿美元,并且新政府似乎没有打算在此一揽子救助计划之后停止注入流动性。主流观点认为民主党当选意味着未来将有超过2万亿美元的救济(也可能是3万亿美元)。

COVID-19对于已经摇摇欲坠的债务周期来说无疑是雪上加霜。美国陷入依赖政府干预的经济中。据估计,自今年夏天以来,美国数百万人陷入了贫困,如果不通过救济法案,这些人将会陷入贫困。因此,不管是通过量化宽松还是利率操纵,未来美国政府很难不干预经济。这些政府措施可以减轻短期痛苦,但也将进一步破坏美元全球储备货币的地位。

今年7月,加密资产保险公司 Evertas委托市场研究公司Pureprofile采访了50位机构投资者,发现80%的机构投资者认为,央行和政府最近采取的针对COVID-19的量化宽松政策可能会导致通货膨胀率上升,在未来五年中,机构投资者将越来越多地投资于比特币以对冲这种情况和货币贬值。

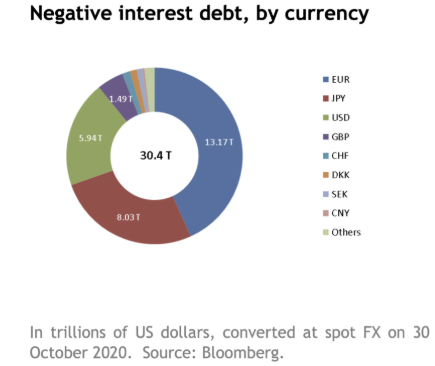

传统投资策略受到挑战

低利率、甚至是负利率的债券使得传统的40/60资产组合策略的受到越来越多的质疑。在过去的三十年中,基准美国国债提供了固定、可靠的收益率,平均收益率为4%。而现在债券的收益率在不断下降,10年期美国国债的年利率只有0.7%,而全球负收益债券规模已经达到30万亿。考虑到通货膨胀,债券的实际收益率就更低了。这些负收益债券将需要寻求新的替代品。

著名全球宏观投资者Dan Tapiero指出,目前有“190万亿美元的债券和现金的实质收益接近0,这些资产几乎没有升值的希望。黄金投资市场的市值是2.6万亿,比特币是4500亿美元。价值储备资产的短缺将导致黄金和比特币的抢购。最快的马(比特币)将变得更快。”

图片来源:Bloomberg

机构“羊群效应”

2017年的时候,华尔街金融机构对比特币等加密货币的评论是“为罪犯和毒贩服务的工具”。沃伦·巴菲特(Warren Buffett)称它为老鼠药;他的搭档查理·芒格(Charlie Munger)说,比特币就像在交易已死的婴儿大脑。摩根大通的杰米·戴蒙(Jamie Dimon)表示,他将解雇任何交易比特币的人。

现在,华尔街的叙事在迅速改变。摩根大通10月份发布报告,指出分析师认为比特币的价格可能翻两到三倍。

摩根大通的180度转变有多方面的原因,包括宏观环境的变化,PayPal的入局,以及职业风险的下降–因为像Paul Tudor Jones这样的投资者已经公开表示了他们的乐观。

随着越来越多主流机构发表积极言论,风向正在转变。这些机构起的带头作用会非常强。他们将带来大量的跟随者。我们将进入机构入场的下一个阶段–没有比特币才是有风险的,随着这种叙事的流行,我们将看到越来越多的资本流入。

正如SkyBridge的Anthony Scaramucci所说,他看到“大量机构投资者”将在2021年购买加密货币,他表示:“我们可能是大量机构投资者涌入的先兆”。

3.主流机构助推比特币成为全球资产

“数字黄金”叙事主流化带来价格正向反馈循环

叙事是强大的机器,它可以推动结果。当所有的投资者都开始相信一种叙事时,它将改变资本的流动,最终“自我实现”。现在机构和主流媒体开始越来越多的谈论比特币“数字黄金”和另类资产的故事,这种叙事将不断强化,并将带来正向反馈循环。

随着一些机构开始相信比特币是“数字黄金”,他们会带来更多的资金流入,这导致了我们目前看到的价格上涨。随着价格上涨,它会引起更多机构的关注,从而引发需求增加,进而导致更多的价格上涨以及叙事的进一步强化。

机构投资者将为比特币提供巨大的需求来源。不同于散户投资者,主流机构的资金是长期型选手,因此,这种价格正向反馈循环将持续的更加长久和稳健。这种情况将一直持续到真正的FOMO引发市场崩溃为止。

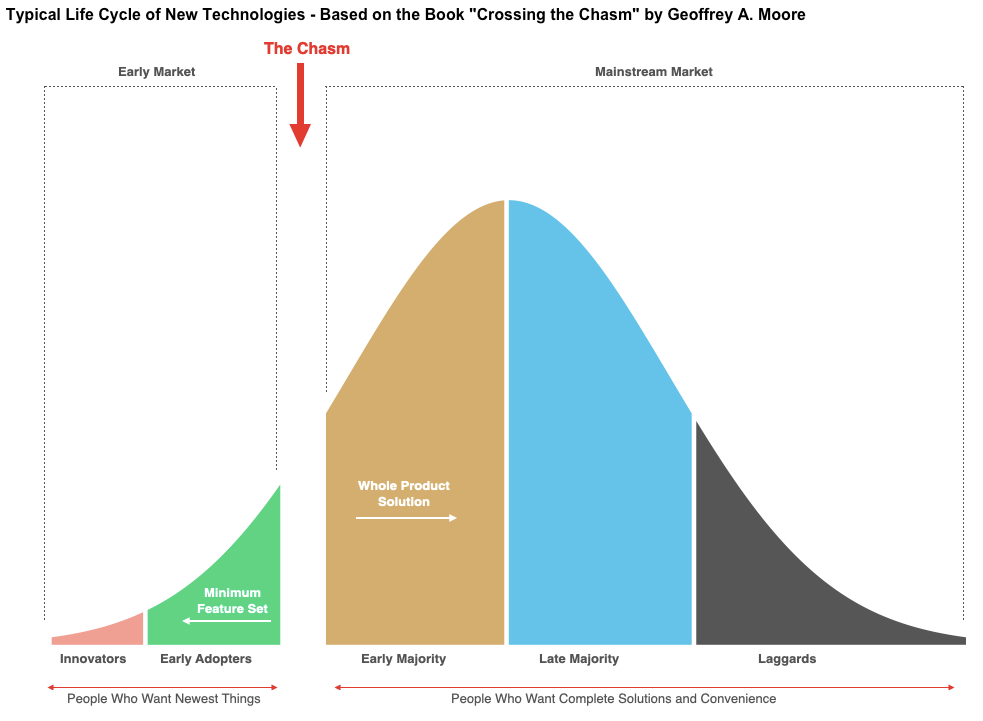

机构成为比特币迈向大众市场的桥梁

在技术生命周期中,一项新技术在早期市场和大众市场之间存在着一道鸿沟,主流机构将成为比特币跨越这道鸿沟的桥梁。目前,加密货币的用户门槛和认知门槛比较高,在购买、使用、存储、合规等方面缺少完善、便捷的解决方案。机构可以补充这方面的缺失,提供完整的解决方案,我们将看到更多财务顾问为客户提供加密货币相关的投资建议,更多金融机构以投资者熟悉的方式提供加密货币投资工具(如共同基金、ETF),美国联邦政府特许的银行开始为加密资产提供托管服务,而Paypal这样的平台也将不断完善加密货币的入口。基于他们现有的客户基础,这些机构可以将比特币带给广泛的主流人群。

总结–传统资管机构管理着近百万亿的资产,他们的入局将为加密货币带来巨大的增量资金。随着市值的增长,加密市场将变得更加成熟,价格波动率也将逐步降低。这一切都将为比特币成为全球资产奠定基础。

转载请注明:比特币区块链时代 » 比特币是真的吗?比特币成为全球资产