关键概要

鉴于比特币价格下跌和能源成本上升的背景,最近几个月,比特币矿工的经济效益已经受到挑战,可能促使某些矿工关闭机器,清算比特币储备,和/或重新调整其成本结构。

从 2020 年到 2021 年的信贷快速扩张期,随后在 2022 年观察到的资本成本上升,在价格下降的情况下,加速了对比特币矿工的不利影响。

介绍

随着比特币价格下跌和能源价格上涨,与比特币挖矿相关的利润率已显着压缩,可能会迫使某些矿工关闭他们的机器。与过去加密货币的周期性低迷类似,不知情的权威人士已经开始提出这样一种不知情的理论,即如果没有矿工能够盈利,他们就会关闭机器并清算他们的比特币储备,从而增加进一步的抛售压力。在这个理论下,整个网络的交易都无法被验证或确认,因此网络的价值将归零。然而,事实并非如此。

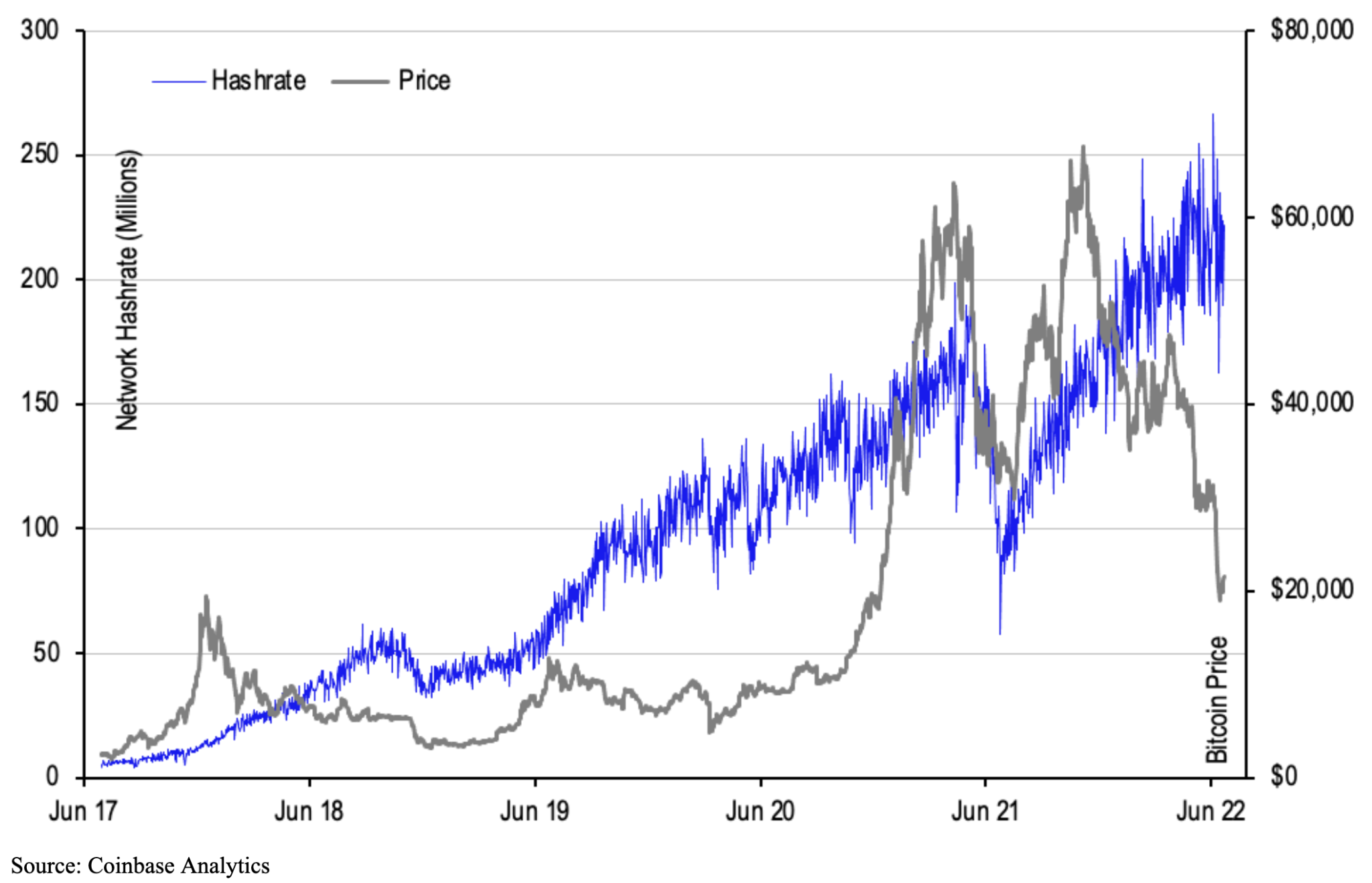

实际情况要微妙得多,事实上,中本聪的核心创新之一——难度调整——让比特币网络能够自然地吸收和恢复这样的冲击。也就是说,存在一个“均衡”网络哈希率,其中挖矿“难度”的降低有利于挖矿活动的恢复。通过这种方式,采矿反映了信贷周期更广泛的兴衰。我们现在看到了这一点,因为尽管收入下降,比特币当前的哈希率仍徘徊在历史高位附近。正如我们将在本报告中探讨的那样,从 2020 年到 2021 年的信贷快速扩张期以及随后在 2022 年观察到的资本成本上升,鉴于价格下跌,加速了对比特币矿工的负面影响。

为了更好地理解这些机制,重要的是首先了解推动比特币矿工盈利的关键输入,其中包括:

- 矿机模型的技术能力(即较新的矿机效率更高可以降低成本)

- 全网平均算力(网络算力越低,挖矿难度越小,利润越高)

- 每千瓦时 (kWh) 的电力成本(较低的能源成本使采矿更有利可图,反之亦然)

- 比特币的价格(更高的比特币价格使挖矿更有利可图,反之亦然)

盈亏平衡分析

虽然根据上面详述的输入计算普通比特币矿工的“盈亏平衡”成本结构可能在方向上有用,但现实情况是,其中两个输入——矿工模型效率和能源成本——在全球采矿业务中差异很大。此外,采矿成本可以根据给定运营商的劳动力和资本支出而变化,包括机械和建筑成本的初始支出,以及所述机械的折旧时间表。

出于本分析的目的,我们专注于生产的边际成本,它代表在已经运营的地点开采比特币的成本,假设机器到位并且持续的维护成本最低。矿工的其他成本分析形式包括专用集成电路 (ASIC)和/或托管设施的折旧费用(直接生产成本),以及工资和 SG&A(总生产成本)等间接费用。

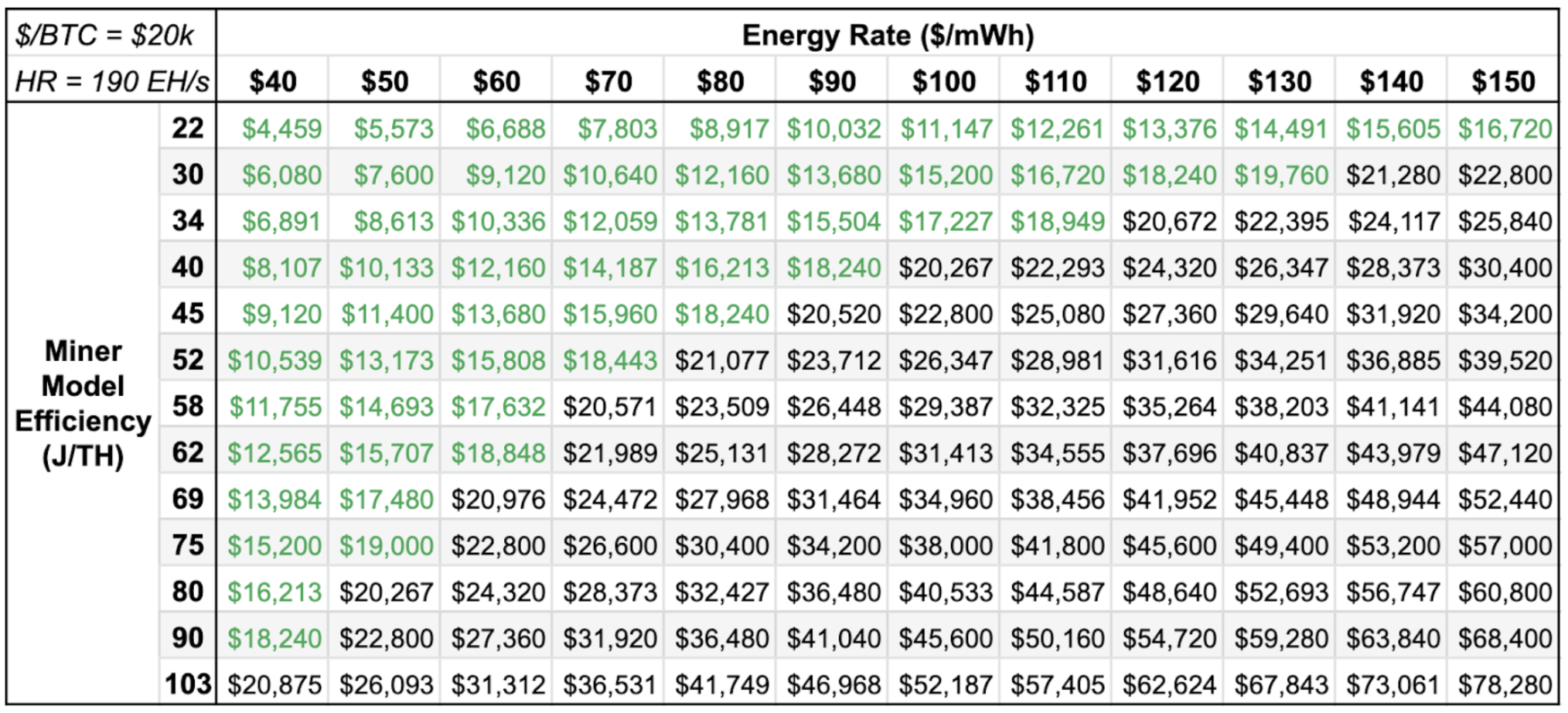

下表描述了各种矿工模型和电力成本的边际成本情景,基于比特币价格和网络哈希率(约 20,000 美元和约 190 exahashes 每秒或 EH/s)的静态输入。

如该表所示,目前比特币价格低迷和网络哈希率升高(以及因此挖矿难度)意味着只有最新一代的挖矿模式和/或电力成本相对较低的运营才能在当前环境下有利可图地开采比特币。

难度调整的重要性

由于矿工依靠挖矿奖励(包括新创建的比特币和交易费用)来支付运营费用,较低的比特币价格会抑制这些产出的购买力,并使支付费用更加困难。结果,生产成本最高的矿工将不再盈利,将被迫停止挖矿,这类似于传统的商品生产成本动态。然而,与黄金等传统商品的生产成本和运营支出对黄金价格变化的反应较慢不同,比特币的生产成本旨在每两周根据当前市场状况动态调整。

每 2,016 个区块(大约每 14 天,一个“纪元”),比特币协议会调整(挖掘新区块的难度)以反映该时期的平均哈希率(代表试图挖掘下一个区块的计算能力的数量) )。调整基于协议规则,该规则规定比特币块平均需要大约 10 分钟才能创建。如果平均每约 9 分钟而不是每约 10 分钟(太容易)创建块,则挖掘难度会增加。相反,如果平均每约 11 分钟创建一次区块(太难了),难度就会降低。难度调整是比特币协议的关键组成部分,不仅保证了比特币严格的货币政策,

那么矿工在卖吗?这还重要吗?

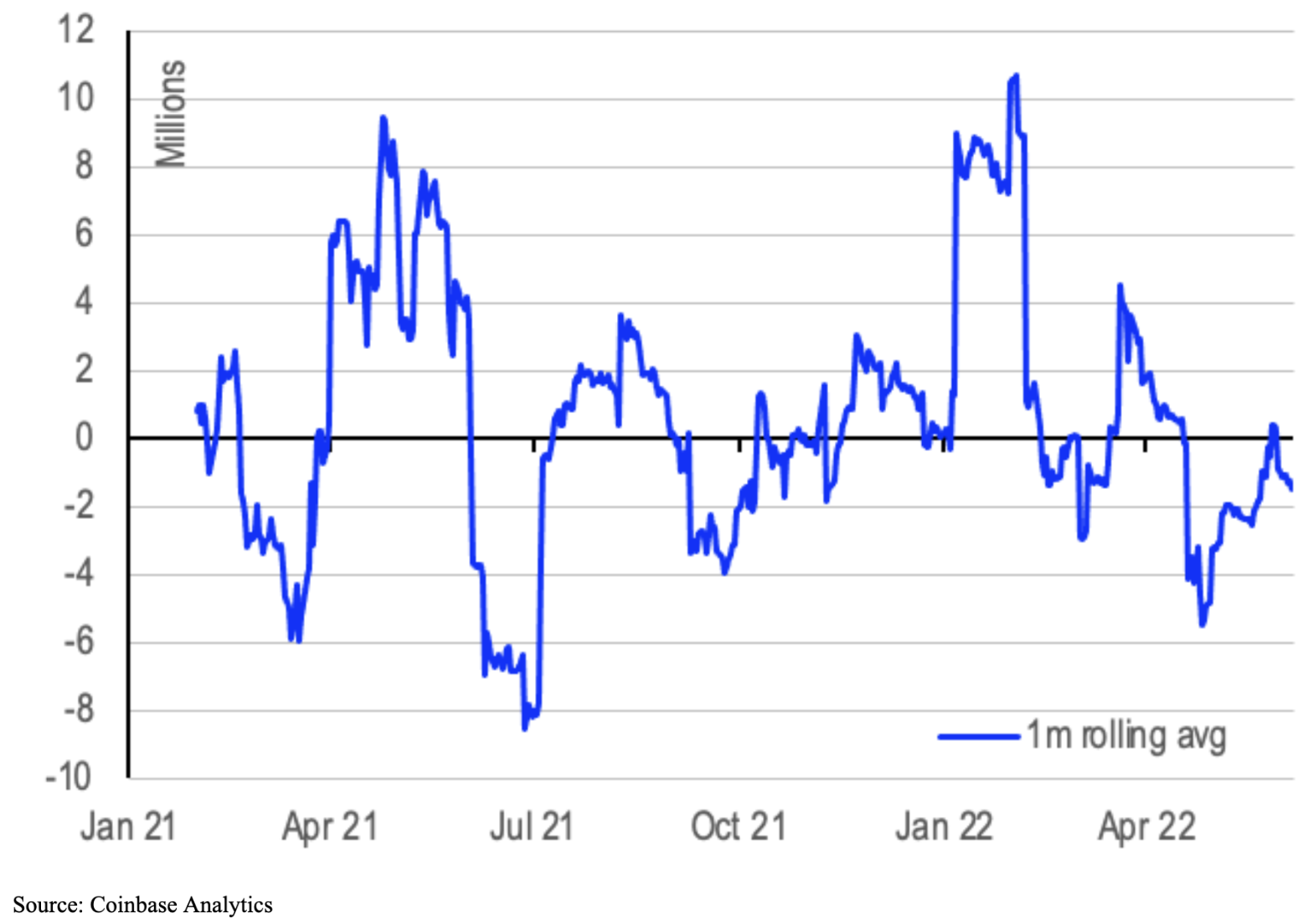

在比特币挖矿周期性低迷期间,另一个常见的担忧是矿工出售其比特币资产的程度。实际上,无论市场在给定周期中的位置如何,某些利润率较低的矿工可能会出售部分以比特币计价的收入。在市场动荡和比特币价格下跌的时期,利润全面压缩,自然迫使更多矿工成为比特币的净卖家,无论他们只是想渡过难关还是无限期地关闭他们的业务。然而,即使每天新发行的比特币全部立即出售到市场上,也仅相当于 900 比特币(或按当前价格约 1900 万美元)的每日卖压(或比特币总市值的约 0.005%) )。更远,

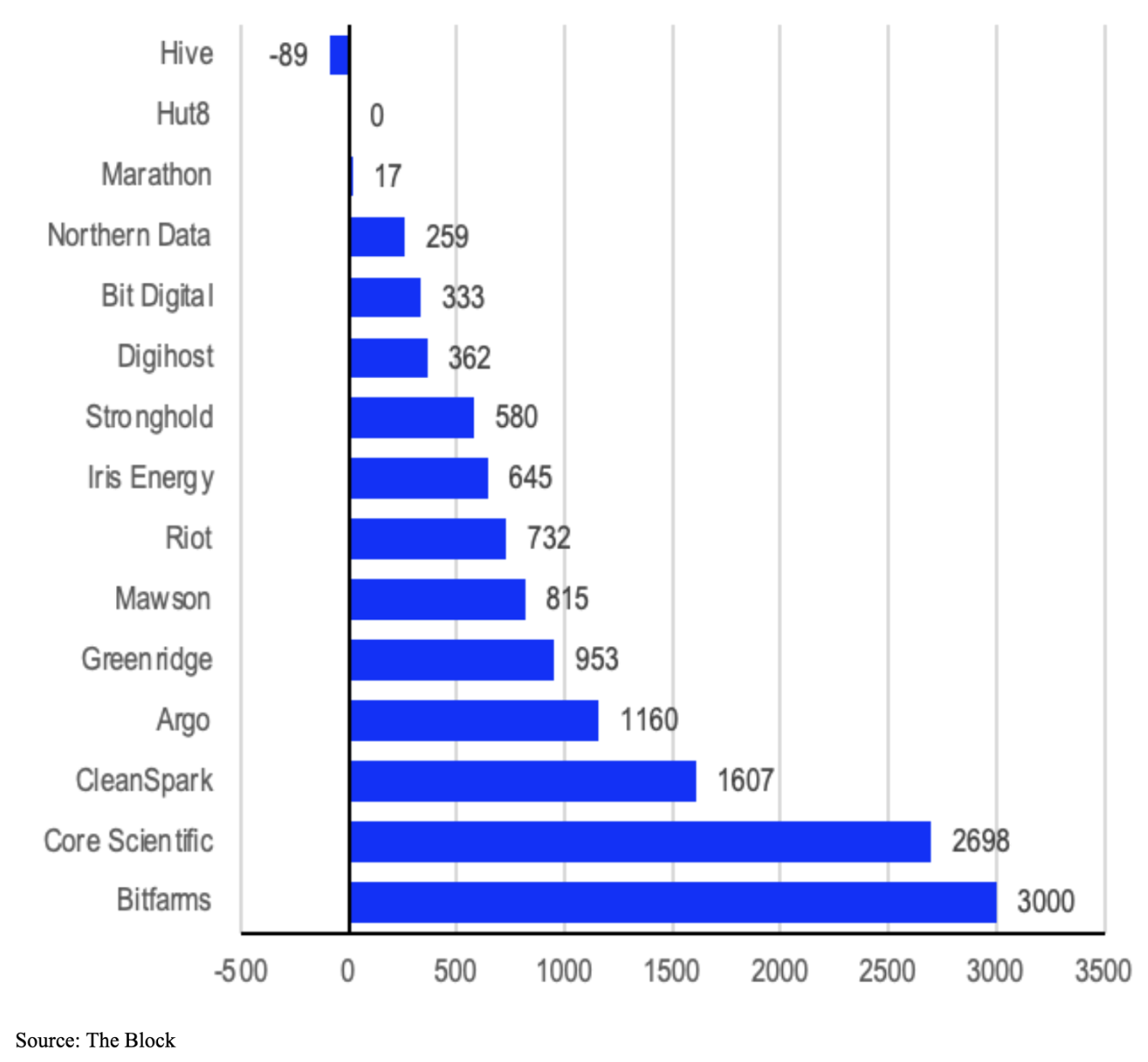

更重要的是,更大程度的抛售压力可能源于矿业运营商被迫完全退出市场或清算部分比特币储备,这可能是由于过度杠杆化或管理操作过于接近利润。通过一些最大的上市矿业公司的披露可以观察到这种出售的证据。今年 1 月至 5 月,一组 15 家公共矿业公司报告称,他们开采了近 22,000 个比特币,在此期间他们的持有量从 35,000 个比特币增加到 47,000 个比特币。这反映了大约 10K BTC 的净 BTC 销售额(根据The Block)。这群人包括保持一致的 BTC 清算策略的矿业公司,如 Iris Energy、Mawson、Greenidge、BIT Digital 和 CleanSpark,以及最近根据市场情况修改了 BTC 持有策略的公司。Core Scientific、Marathon、Riot、Bitfarms、Hut8、Argo 和 HIVE 等矿业公司此前曾承诺在 2020 年底实施 100% 持股战略(这在 2021 年价格上涨和强劲融资期间为他们提供了良好的服务),但许多被迫在 2022 年重新考虑其资本结构。

图 1. 2022 年初至今的比特币清算(BTC)

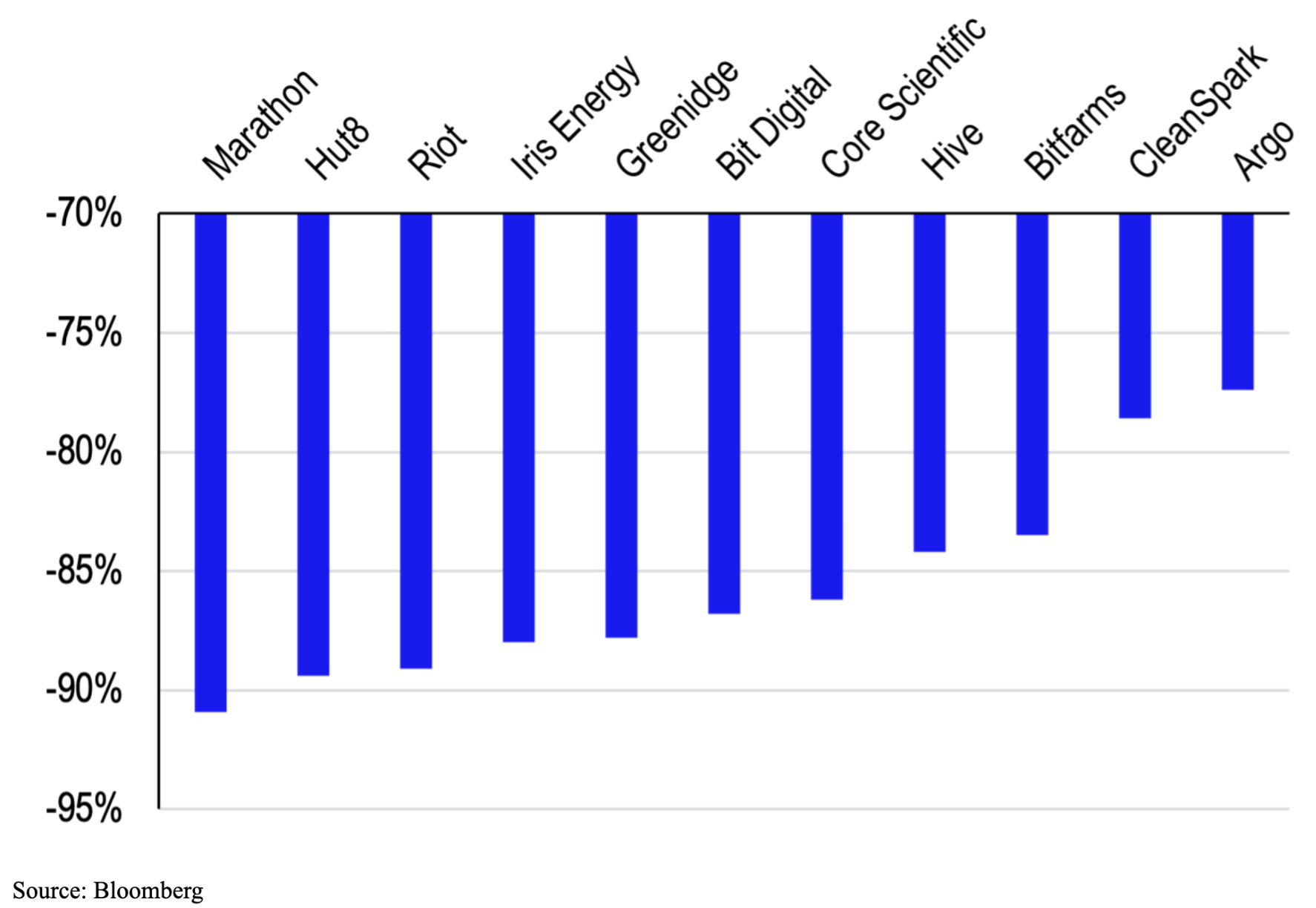

5 月,Core Scientific 将其比特币储备减少了 20%,筹集了约 8000 万美元,而 Argo 和 Riot 开始清算其月产量的一部分。相反,Marathon 略微削减了储备,而 Hut8 和 HIVE 则保持了全部持有策略。Bitfarms 在 6 月清算了 3K BTC(大约是其储备的一半),以减少其从 Galaxy 获得的 1 亿美元未偿还贷款。总的来说,Riot、Core Scientific、Argo 和 Bitfarms 占这批上市公司今年迄今为止销售的比特币的一半以上。不出所料,这些上市矿业公司中有许多的股价从 2021 年的高点下跌了约 75-95%。

图 2. 年初至今股价下跌(BTC 矿工)

比特币挖矿背景下的信用周期

这些贷款主要以超额抵押的方式构建,主要由在 2021 年制定积极扩张计划的矿业运营商执行,例如 Bitfarms、Marathon Digital、Greenidge 和 Core Scientific。此外,某些采矿运营商能够基于收益分享来构建债务协议,通常以比特币计价。

此外,一些非加密货币本地金融实体在 2021 年向比特币矿业公司发放贷款,以购买额外的 ASIC 矿机,主要是为了扩大整个北美的采矿基础设施和产能,以应对算力从中国迁移出去(继他们的采矿禁令在 2021 年夏季实施)。例如,风险债务公司 Trinity Capital 于 2021 年 12 月签署了一项高级担保设备融资条款,向 Hut8 Mining 提供 3000 万美元贷款。2021 年 6 月,私人信贷投资公司 WhiteHawk Finance 与 Stronghold Digital 签署了一项 4000 万美元的贷款协议,允许采矿运营商购买增量 ASIC。这两项交易的年化利率约为 10%(据The Block报道)。

根据一组最大的公共或私人比特币矿业公司的财务报表,估计这些实体在 2021 年筹集了超过 5.8B 美元(其中 75% 是股权融资)。仅在 2021 年 10 月和 2021 年 12 月期间,这些公司就筹集了大约 2.4B 美元,占其当年筹集资金总额的 40% 以上(根据The Block)。到 2021 年底,债务融资也出现了巨大增长,可转换票据占 21 年第四季度债务融资的大部分,其次是担保贷款、高级无担保票据以及由比特币控股或 ASIC 担保的贷款。Marathon Digital 是最大的公共比特币矿业公司之一,于 11 月发行了 7.47 亿美元的可转换票据,这是迄今为止比特币矿业公司最大的已执行债务融资。

另一种直接描述 2021 年融资激增的方法是分析公开交易的比特币矿业公司的普通股稀释情况。Marathon、Riot、Argo、HIVE、Bitfarms 和 Hut 8 在 2020 年相对平稳的一年之后,在 2021 年均显着增加了其流通股数量。这种稀释也恰好与上述这些实体在 2020 年底的战略转变相吻合,以持有他们开采的绝大多数比特币,而不是清算它们以减轻运营支出。

鉴于最近几个月比特币价格下跌以及由此导致采矿运营商的利润压缩,该行业的融资环境自 2021 年底以来发生了重大变化。在公共市场筹集资金变得极其困难,而私人贷款活动一直持续到 2022 年,鉴于当前的背景,融资渠道明显缩小。在过去 1 到 2 年里积极扩大业务并利用资产负债表来实现这一目标的一大批矿业公司(有意或无意地假设比特币价格持平至更高),现在被迫重组其业务,并在许多情况下,清算他们的部分比特币储备以支付日常开支以及贷款支付或追加保证金。

话虽如此,有理由相信某些矿工——尤其是那些采取更保守方法的矿工——能够适当地利用上述融资渠道的扩大。在其他条件相同的情况下,流动性更强的资本市场有助于增加基础设施投资以提高采矿作业的效率(通过更新设备和/或降低可再生能源或搁浅能源的电力成本),应在压力时期为这些参与者提供更大的灵活性。

对冲策略

此外,一个更强大的比特币衍生品市场应该允许矿工在潜在的对冲策略方面有更多的选择权。如果矿工对比特币价格下跌持谨慎态度,他们将使用的一种策略是购买公共矿业公司股票的看跌期权(执行价格等于/接近其生产成本),这些股票在历史上一直以高贝塔系数进行交易关于比特币的价格。此外,为了为这些期权购买提供资金,矿工可以同时编写(出售)备兑看涨期权,以实现无成本的领子策略。

另一种策略是编写(出售)比特币期货合约以对冲现货风险。战略对冲方面的最新发展是算力衍生品的概念(允许矿工有效地“做多”算力增加的前景,因为当网络算力下降时,它们的盈利能力会上升,它们本质上是“做空”算力),但这些市场相对新颖且缺乏流动性。然而,也许最简单的对冲方法仍然是一种将比特币计价收入的一部分持续清算为法定货币的策略。

图 3. 比特币矿工的 BTC 净流量(100 万滚动平均值)

我们在循环中的什么位置?

虽然比特币挖矿生态系统自之前的周期性衰退以来已经显着成熟,但分析过去的挖矿周期以估计我们在当前周期中的位置是很有说明性的。从 2017 年到 2019 年,我们可以观察到与今天的轨迹非常相似的周期性进程。2017 年末,比特币的价格开始以比网络哈希率更快的速度增长,这导致新矿工的涌入和运营扩张以利用这种错配(类似于整个 2021 年观察到的扩张)。然后,随着价格在 2017 年底达到顶峰,新设备的部署继续,导致网络哈希率继续上升(类似于 2022 年大部分时间尽管比特币价格下跌的哈希率上升)。

最终,比特币的价格在 2018 年 11 月再次下跌,此时许多矿工变得无利可图,被迫关闭机器(类似于 2Q22)。大约在这个时候,网络哈希率达到顶峰(大约 54 EH/s)并随着矿工关闭和挖矿难度向下调整而开始下降。网络哈希率随后在 35 EH/s 附近触底(与比特币价格低点略低于 4,000 美元一致),然后开始回升。快进到当前的周期,网络哈希率似乎在 5 月达到峰值,约为 237 EH/s,因为最近几周它已下降至约 200 EH/s(目前为 180 EH/s)。

因此,虽然采矿市场在算力方面可能仍远未达到平衡,但最近几个月矿工出售和活动停止的证据开始以网络算力下降和最终采矿难度的形式出现。如果这些下降趋势继续下去,我们认为,根据 2018 年加密冬季观察到的趋势,它们随后开始趋于平缓的点可能预示着触底过程的开始。

图 4. 比特币价格和哈希率随时间变化

结论

在这些困难的市场条件下,许多采矿运营商的保守做法是在价格下跌时清算其持有的部分比特币。随着无利可图的矿工退出,我们预计算力将下降,并且向下调整的难度,创造一个更好地支持活动的新平衡。我们将较低的稳态哈希率视为周期的潜在触底,这将成为新进入者的先兆。在撰写本文时,网络的哈希率继续其最近的下降轨迹,目前约为 180 EH/s。6 月 22 日,网络难度向下调整了 2.35%,这支持了矿工最近几周一直在关闭机器的观点。下一次难度调整预计将在 7 月 1 日进行,并且应该会更清楚地说明这个采矿周期的演变。值得注意的是,从 6 月 22 日开始的这个新采矿时代的出块时间平均约为 10:20 分钟,估计 7 月 1 日的下行难度调整约为 3.4%(根据大脑)。尽管可能会发生变化,但该指标对于未来的监控至关重要。

我们还可能看到采矿业更广泛的整合,比特币矿工给贷方带来的风险是什么?因为规模更大、资本充足的参与者收购了被迫退出市场的小型运营商。这一过程似乎正在进行中,因为显卡价格今年以来一直在稳步下降(根据Decrypt的数据,最近大多数是在 5 月份环比下降约 15% ),并且顶级 ASIC 正在以大折扣(比去年的高点低约 65%)。因此,虽然我们希望看到各种矿工在这种环境下继续出售他们持有的部分比特币或采矿设备,甚至被完全收购,但我们也认识到这个过程代表了一种自然的、自我纠正的特征(不是错误)比特币网络。

注:以上内容仅供交流,不构成任何投资建议。币市风险高,入市需谨慎。