首先,我们应该把加密货币的发展,和加密货币的行情做一个区分,我认为不管行情牛熊周期如何切换,加密行业的始终在不断的发展和成熟,我们之前说的WEB3、 Defi、NFT、DAO、Gamefi、元宇宙等等,他们有实际的价值,底层技术再不断的突破和创新,当然,发展过程中也有泡沫,但是瑕不掩瑜,我始终看好它们的未来。

从这个角度,你也可以认为,我一直看多加密行业的未来,至于老大和老二,比特币和以太坊也是如此,比特币作为加密行业的缔造者,它始终没有改变,他的角色如同黄金,在人类漫长的历史长河,黄金价格也有低估高潮,但总体趋势始终是上行,这是因为法币的长期通胀贬值决定的,作为比黄金更有优势的比特币,除了本身的储藏价值,还有快速支付,去中心化,无国界等等优势,它的未来也是相对明确的,也和行情没关系,更不代表它就不会上窜下跳的波动。以太坊对标的是石油,经过这么多年的建设和考验,越来越多的运营通过它来运行,它的生态也逐步的强壮,未来也是相对明确的。

但是,我昨天节目也谈到,有价值的东西,就会被炒作,加密资产无论是比特币,还是以太坊,还是NFT等,都自带金融属性,随着圈子的成熟和完善,加密行业复刻了传统金融领域的玩法,自然就会带上一些传统金融的陋习,任何金融产品都具有周期性,涨跌和波动的无序性,而且会受到宏观经济、金融环境的制约,而让价格出现极大的波动。我看多加密行业的发展,不代表价格就不会跌,甚至是崩溃。其次,要把长期走势和短期状态做一个区分。

我上面也说了,长期没问题,不代表短期不波动,价值和价格不同步也是金融市场常见的现象,那如何看到涨跌,就需要你界定好自己的分析周期和操作周期。此外,我反复强调一个观点:千万不要试图去精准预测市场。要知道,市场价格走势瞬息万变,都说币圈一天,股市十年,但就行情而言,上午好好看多,下午就必须得做空,都是经常的事情。甚至,币圈更短,都是以分钟级别界定多空,所以,我们千万不要执着于一个分析,一个具体的价格,要始终牢记,市场才是老大,我们切不能自作聪明,去战胜市场,分析市场,更不要说我还经常出错。

推荐阅读《比特币熊市简史》

也正是因为如此,其实单纯就行情而言,我没有太明确的多空概念,非要说,那我肯定是个滑头。因为我深知市场不可预测,道理很简单,如果市场可以被预测,那就应该很多人赚钱,事实整好想法,所以,我经常说,我们必须认知到市场在90%的时间,90%的人的分析都是错误的,我希望大家也如此,不要试图去精准预测市场,并把你的交易建立在预测之上。

但很多时候,我也会去表达我对市场的看法,这只是为我们的操作提供一个框架,让大家更多去认知,理解这个市场,而不能拘泥和僵化,我做这个节目,也不是为了预测市场,更不希望大家画地为牢。最后呢,我也得说一下,我也是市场一个参与者,受自身见识和认知局限,很多说法也不一定都对,甚至今天看起来是对的,明天就错了,我自己也在不断的自我否定中。没办法,我们只能在摸索中,不断提高自身的修为,也许我们永远也没有办法真正认知到真相,但是我们可以想办法无限的靠近。

当然,这只是我个人的看法,仅供大家参考。好,说完这个问题,我们来看一下这两天的行情:前几天的反弹并没有持续,比特最高22500一线,以太坊还更弱势一下,并未突破前期高点1280一线,然后双双下跌,途中无明显反弹,又回到了19800和1080一线。下图为BTC走势:

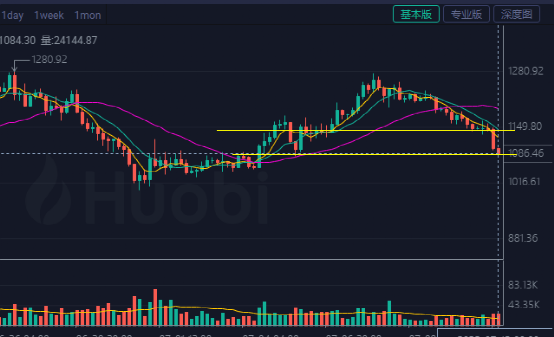

下图为ETH走势:

这说明,短期市场依然比较弱,并没有突破23000和1300的强烈愿望,反而是不断考验前期低点,大的形态依然是18800~23000,1000-1300一带震荡,如果关键支撑能守住,后期低吸高抛就有空间,大的行情短期还是看不到,反过来,一旦19000和1050失守,后期大概率要再创新低,这一点大家要特别注意观察,重点是留心消息面,有没有进一步的利空爆炸。

时间上,我估计行情要拖到明天,也就是7月13日,美国公布新一期的CPI指数,增幅在8.6%附近,那么大概率要加息75个基点,要是低于8.6%,那么则将加息50个基点。最近一段时间,加密资产价格跟美股跟得比较紧,美联储倾向于认为经济没有衰退而继续加息,但投资者显然不买账,用脚投票,导致美股狂跌,从而也带动币圈走弱,我预计这种认知的偏差,还会持续一段时间,直到美联储有明确的政策信号传递出来。

总体来看,仅仅宏观经济层面,确实是乐观不起来,作为预测风险资产投资晴雨表的美元指数,已经突破了108,如果周三CPI没有明显下降,突破109,甚至更高都是完全有可能的。

简单的说了一下行情,想起前两天有朋友,让我详细聊聊类似三箭资本崩盘为什么会团灭中心化加密贷款机,以及他们接下来行情走势的影响,今天我们就说道说道。

首先,三箭资本的负责人 Su Zhu是非常典型的套利者,他有丰富的顶级传统金融圈从业经验,最擅长的就是从微小的利润敞口中套利。三箭资本至成立以后,就开始通过场外无本金交割远期(NDF)市场进行套利开始。

大家知道,在加密市场上,永续合约空头的套利空间大于多头,这意味着如果你买入BTC,并做空相同数量的 BTC/USD 永续合约,你将随着时间的推移赚取期现价差,以及交易所的资金费率,这就是所谓的对冲套利,资产规模足够大,就是对冲基金。

但是,这个利润非常薄,因为每一笔交易都要缴纳足额的保证金,而且不能使用任何的杠杆,那么,要通过套利赚更多的钱,有两个办法:1、成为一个定向交易员。2、想办法借到更多的币(钱)。

此外,三箭资本还在LUNA-UST上也摸索出了一个稳定且利润很大的套利模型,年华利率高达20%,且模式非常简单,共有以下几个步骤:1、以低于 20% 的年化利率借入 USD2、将 USD 换为UST3、将 UST 存入 Anchor,赚取20% 的利息4、年化未实现利润= 20% – 借款成本大家想象一下,你可以以 10% 的年利率借到 10 亿美元,用你已经拥有的山寨币组合做抵押(如果信誉好,甚至可以无抵押)。然后,你将 10 亿美元转换成 10 亿 UST,赚取 20%,每年你都会赚到 1 亿美元,而且管理起来并不费吹灰之力,你会怎么做?没错,想尽一切办法,借更多的钱。

不过,借钱的能力取决于抵押品和信誉。三箭资本通过正确预测市场,并在社交媒体营造了一个无敌光环,加上吹出来的实力,让它能够以非常好的条件借到钱,据说一家美国上市公司,在没有任何抵押的情况下借给三箭资本数亿美元,包含15250个 BTC 和 3.5 亿美元。

对于需要抵押的贷款,三箭资本则将比特币、以太坊,以及其他各种山寨币作为抵押品。理论上如果Luna和UST不出问题,三箭资本这个闭环还可以持续运行下去,但好巧不巧,Luna、UST崩盘了,完美的套利模型就成了它的噩梦,要知道,它被抬高的估值,很大程度上源于他们持有的许多流动性极差的山寨币的市场价值。但加密市场暴跌,这些抵押品流动性变得更差,三箭只能不计成本卖出来偿还到期的贷款,导致这些山寨币价格进一步下跌,于是,当这些抵押资产缩水80%,它可能就永远也没办法还上贷款了。那么,关键的问问题来了,哪些机构借款给三箭?到底他们借给三箭多少钱,有多少抵押品?抵押品又是什么?还有,三箭是否多次抵押了相同的抵押品,也就是重复抵押?

目前已知的,借给它钱的主要机构有Voyager、Celsius、BlockFi 和 Babel Finance等等,这还只是公开资料可以查到了,至于借了多少钱,按照它三箭资本号称180亿美元的资产规模,借个几十亿美元是非常正常的,具体规模到底有多大,就不得而知了,但最新的消息是,三箭资本负责人Su Zhu疑似已经逃离新加坡,目前下落不明,可见这个规模已大到他无法填上的程度。更为重要的是,很多机构借给三箭的钱,也不是他们自己的钱,而是平台用户存在他们那用于理财的钱,当币资产价格下跌他们必须想着快速赎回自己的资产变现。于是,连环踩踏就开始了……

而在我看来,目前由Luna-UST崩盘、及三箭资本引发的危机并没有彻底过去,只不过因为短期的市场反弹暂时掩盖住了,一旦后期走弱,这些问题还会陆续暴露出来,对于这些机构而言,目前估计还处于深度的煎熬中,逢高减仓、寻找流动性,依然是他们要做的头等大事,这也就极大的制约了市场的反弹空间。

这正是:屋漏偏逢连夜雨,点子不对喝水都能咬到舌头,机构尚且如此,在加密行业挣扎的韭菜只会更差。年岁有违,大道无术,崩溃的不仅仅是加密行业,全球的经济都面临动荡,毫无疑问,我们已经进入了“乱纪元”,活下去才是我们的首选项。从每一个熊市的结局来看,活下去,就已经战胜了80%的人!

注:以上内容仅供交流,不构成任何投资建议。币市风险高,入市需谨慎。