本文内容来自币圈知名微博主 @江卓尔 _莱比特矿池

比特币全球第一大交易所:

币安交易所20%交易手续费减免,注册链接请点击:http://btcwbo.com/94.html

不要小看交易手续费减免,交易一年你会发现,你省下了本金。

有疑问加微信:Bmaker

一、标准的比特币牛熊周期

从2011年开始,比特币的牛熊都是非常标准的形态,包括:

比特币行情a、牛熊泾渭分明,持续时间长,涨的时候一直连续涨(但中间会有40%级别的短崩盘),跌的时候一直跌。

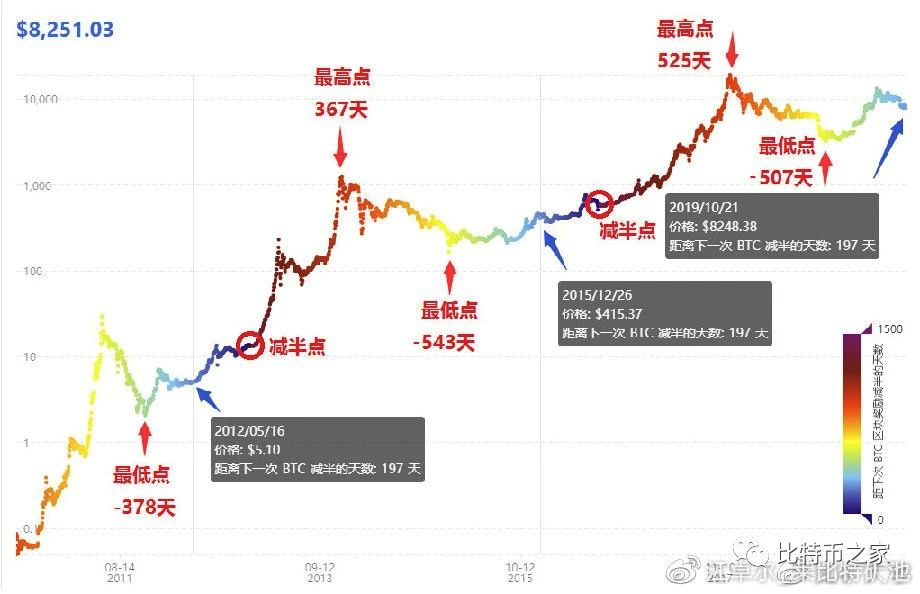

b、一个四年减半周期,对应一个大的牛熊周期。尤其是2017年,其走势完美复刻2013年下半年牛市走势,让大量刻舟求剑党赚得盆满钵满。这也是 MA120天/200天 牛熊分界线理论的根本来源。

二、非典型的本轮牛市

相对于之前典型的牛熊周期而言,这一轮牛市却有些 “非典型”,虽然 “减半后开启狂暴大牛市” 的根本规律不变,但是:

a、按四年周期理论,2018年熊市就是2014年熊市,连最低点距离减半天数都差不多(543天 vs 507天),完美复制周期。那么,2019年就应该是2015年,底部横盘一年。但实际上,2019年从4月到6月,3个月时间走出了一个上涨3.4倍($4133到$13880)的小牛市。

b、2020年3月12日,又走出了一个历史上未出现过的312闪崩,从2月13日$10500到3月13日$3850,1个月跌掉63%,大幅跌破MA120天和200天,尤其是3月12日8点~13日8点,24小时内跌掉52%($7970到$3850)。按历史规律看,跌掉63%妥妥熊市开启了吧?结果没有,不到2个月,5月7日又涨回了$10074。

c、2021年减半大牛市开始后,按2013,,2017年规律,涨起来应该有多次40%回调,实际只有多次20%回调,最多回调仅30%。

d、在从$1万几乎无回调,疯涨到$6.5万后,又出现了一次519(高杠杆连环爆仓) & 521(政策打击) 导致的54%跌幅($64843到$30066),相当于94(政策打击)+312(高杠杆连环爆仓)的叠加。

三、非典型牛市的原因

要解释这些非典型,2019年小牛市可解释为plustoken导致,312可解释为金融衍生品发达导致的高杠杆连环爆仓,$1万到$6.5万不回调可解释为灰度、特斯拉等机构投资者大举买入。

但总之,如此多的非典型,说明我们正处于一轮非典型性牛市中,不再有泾渭分明的牛熊分界(312跌63%后牛还在?)。

四、还能刻舟求剑吗?

既然不再有完全复制的历史经验,那还有什么东西是永恒不变的呢?只有数学规律。数学规律需要的前提假设很少,例如60日累计涨幅,只假设比特币的牛市,是由于大量新人新资金加入导致(这点假设在本轮牛市依然如此,不管是欧美机构资金,还是动物币中大量普通人加入,都和上一轮牛市类似)。

在牛市最后阶段,市场情绪狂热,市场参与者耗尽资金和杠杆,币价短时间大幅上涨,而新人新资金入场速度,跟不上币价的短时间暴涨,使得币价没有足够买入资金支撑,从高处带着一个很大的势能崩盘下来,牛市结束。

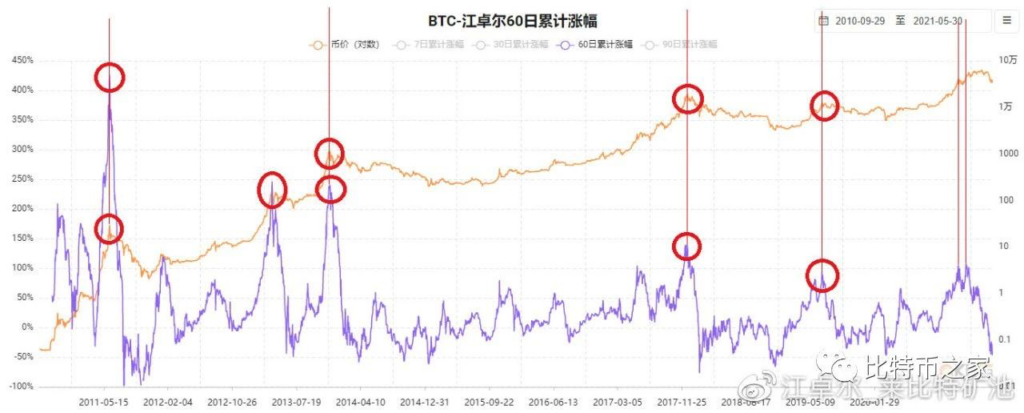

五、60日累计涨幅 指标

这一过程用数学语言描述,就是 “60日累计涨幅” 过高。60日累计涨幅 = 把过去60日的涨幅,一天天累加起来。

在对历史数据的回测中,“60日累计涨幅” 指标表现出了完美的一致性:a、市场情绪最狂热点 = 币价最高点 = 60日累计涨幅最高点,一天不差b、顶部K线是尖的,不是平的,因为市场情绪最狂热是一个点,而不是一段时间。

在刚才过去的4月13日阶段高点$64895,并不符合这一条规律,60日涨幅最高和币价最高之间,相差了51天。在K线上表现不是尖顶,而是一个圆弧顶,从出现过的圆弧顶。

六、更可靠的数学规律

相对于历史经验来说,数学规律更可靠而牢不可破,因此我们依然处于一轮长牛市之中,很可能正处于一轮312崩盘中(3个月后,2021年7月涨破前高),最差情况是处于2013年双顶牛市中的短熊(7个月后,2021年11月涨破前高),而不会面临长时间熊市。

为什么不会面临长时间熊市呢?因为之前并没有一波极端狂热情绪榨干资金,重创多军,因此也就不会面临长时间熊市。

若之后国内对交易&挖矿的打击措施不严厉,则$3万有可能已经是最低点(类似312,连环爆仓导致的瞬间超跌低点,过年前3万区域有长时间支撑),若打击严厉,最低点可能在$2.5万(按312惯例跌掉63%),短期币价无法预测,但总之牛市还在 :)

转载请注明:比特币区块链时代 » 比特币牛市还在?我们正处于一轮非典型性牛市中